Накопичувальне страхування життя

- Ризикове страхування життя

- Накопичувальне страхування

- Як розраховується страхова сума?

- Додатковий інвестиційний дохід (ДІД). Що це таке і звідки він береться?

- Як СК розподіляють зароблений за рік прибуток?

- Прибутковість накопичувальних програм у порівнянні з банківськими депозитами

- Як здійснюються внески до СК за накопичувальними програмами?

- Надійність

- Податки

- Плюси і мінуси накопичувальних страхових полісів

- Робити, чи ні? Як обрати компанію?

Давайте спробуємо розібратися у цьому питанні. Поняття “страхування” усім давно відомо, а ось термін «накопичувальне страхування життя» і його сенс далеко не всім знайомий і ясний. Постараємося детально викласти всі важливі нюанси на доступній мові.

Багато хто стикався з поняттям “ризикового” і “накопичувального” страхування. Але ось основні відмінності, переваги і недоліки розуміє далеко не кожен. Розглянемо, більш детально всі особливості даних видів страхування.

Ризикове страхування життя

Ризиковий страховий поліс оформляється на нетривалий термін, зазвичай не більше ніж на рік. Клієнт страхує своє життя від можливої хвороби, нещасного випадку, травматичного пошкодження, смерті і тому подібного. Принцип дії ризикового страхового поліса – клієнт одноразово сплачує фіксовану суму в страхову компанію (СК), яку він обрав. Натомість СК зобов’язується виплатити клієнту (застрахованій особі) певну компенсацію (страхову суму), якщо з клієнтом відбудеться зазначений у полісі (договорі) страховий випадок (хвороба, травма і т. д.).

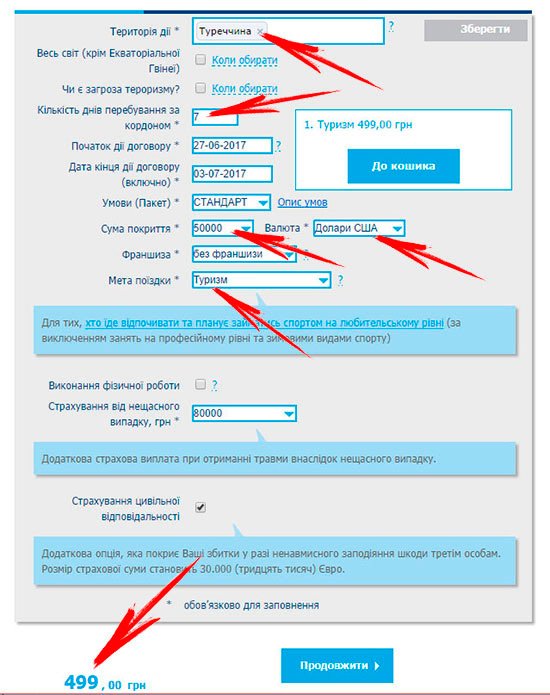

Простий приклад ризикової страховки життя – туристичний страховий поліс:

Основні умови даного полісу:

- Клієнт купує страховку для туристичної поїздки до Туреччини на 7 днів;

- Страхова сума (сума покриття) – 50 000 доларів США;

- Вартість страховки – 499 грн.;

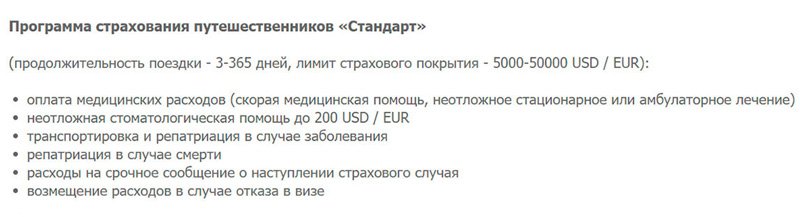

- Страхові випадки, які покриває даний поліс (нижче на скріншоті).

Якщо за період часу, на який клієнт застрахувався, з ним не відбувається зазначений у полісі страховий випадок, дія страховки закінчується і ніяких виплат або відшкодувань клієнт назад не отримує, тобто гроші (вартість страховки) просто залишаються у страхової компанії. У цьому і полягає вся сутність ризикового страхування.

Накопичувальне страхування

Накопичувальне страхування – це довгострокове страхування життя (зазвичай від 10 років і більше), при якому клієнт не тільки захищений від певних ризиків, а ще має можливість накопичити та примножити свої грошові кошти на майбутнє. Тобто, страховий захист + депозит. Які ж ризики покриває накопичувальне страхування?

СК надають багато варіантів цього продукту із покриттям різних видів ризику, але в обов’язковому порядку у програму накопичувального страхування входять 2 основних:

- Дожиття застрахованої особи до закінчення строку дії договору;

- Смерть застрахованої особи (ЗО).

У першому випадку клієнт (ЗО) отримує всю страхову суму (СС), яка визначена договором плюс додатковий інвестиційний дохід (ДІД), тобто відсотки, нараховані на кошти клієнта, що внесені до СК за весь термін дії договору:

Дожиття = 100% СС + ДІД

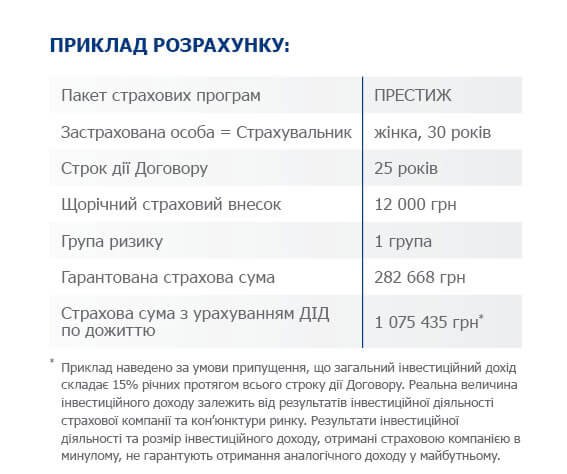

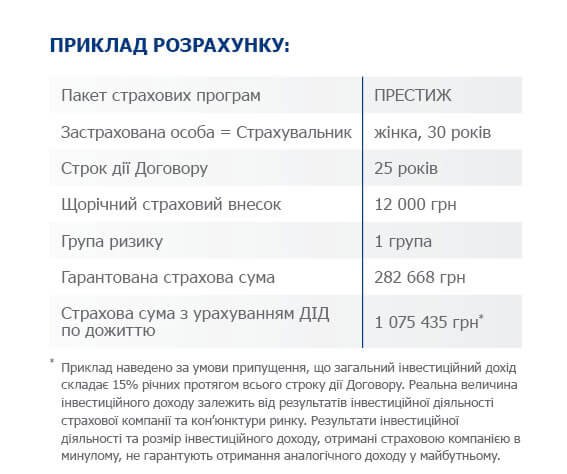

Тобто, за умови, що додатковий інвестиційний дохід СК буде стабільно становитиме 15% річних, і сума щорічного внеску буде незмінна, у кінці терміну дії договору клієнт отримає по дожиттю 1 075 435 грн. Як розраховується страхова сума, звідки береться додатковий інвестиційний дохід і як нараховується, розглянемо трохи пізніше.

У другому випадку (смерть ЗО) – страхову суму та ДІД отримує вигодонабувач (спадкоємець), який зазначений у договорі страхування. Природно, що величина ДІД при таких обставинах залежить від кількості років з початку дії договору до моменту настання смерті ЗО. Наприклад, клієнт мав поліс терміном дії 20 років, але на 10-му році з ним відбувається подія, у результаті якої він помирає. Відповідно вигодонабувачі отримують ДІД, нарахований за 10 років.

Смерть = 100% СС + ДІД

Вигодонабувачем може бути як одна, так і кілька осіб. Наприклад: дружина і дитина або дві дитини і т. д. Якщо вигодонабувачів кілька, пропорційність розподілу страхової виплати може також змінюватись рівними частками 50% на 50% або наприклад 75% на 25%. Кому і в яких пропорціях дістанеться виплата, визначає сам клієнт (ЗО).

Вигодонабувачів клієнт може змінювати, додавати або виключати за своїм бажанням протягом усього терміну дії договору.

Наприклад, чоловік, який перебуває у шлюбі, вказує вигодонабувачем свою дружину. Через кілька років відбувається розлучення і чоловік повторно одружитися або в сім’ї з’являється дитина. Він має право додати дитину, у якості другого вигодонабувача або у разі розлучення, замінити колишню дружину на нинішню. Також, у накопичувальних полюсах страхування життя може бути передбачено покриття таких додаткових ризиків як:

- Смерть через нещасний випадок;

- Інвалідність;

- Тілесні ушкодження (травми);

- Хірургічне втручання і так далі.

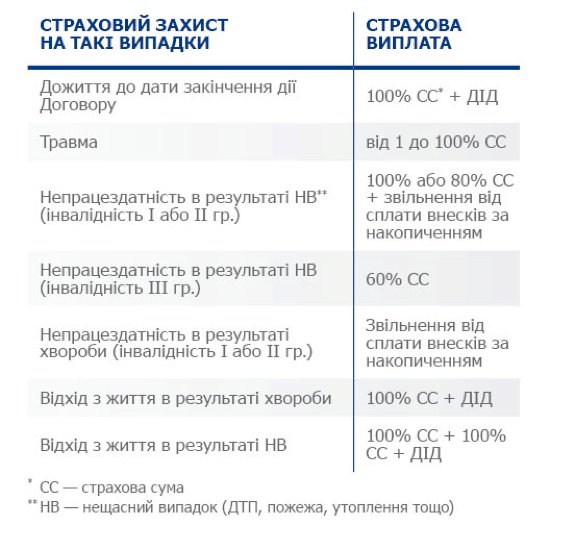

Виплати за цих обставин залежать від розміру страхової суми (СС) та від умов договору. Наприклад, за умовами однієї з програм СК ПЗУ Україна страхування життя:

Тобто, якщо людині (ЗО) у результаті нещасного випадку присвоюють 1-ю групу інвалідності, він отримає 100% СС, а також звільнення від сплати щорічних внесків до кінця строку дії договору або до перегляду групи інвалідності. За нього внески зобов’язується робити СК. Це дуже важливо для клієнта, який зіткнувся з такими тяжкими обставинами, адже 1-я група інвалідності є неробочою і застрахована особа найчастіше не може самостійно сплачувати страхові платежі, враховуючи витрати на ліки, медичні послуги, яких він потребує і мізерну державну допомогу з інвалідності.

При цьому клієнт продовжує накопичувати кошти на майбутнє і продовжує перебувати під страховим захистом, тому що СК буде платити за нього. Коли мова йде про отримання травматичного пошкодження, розмір виплати залежить від ступеня тяжкості травми і становить від 1% до 100% СС. Наприклад, за умовами даного страхового поліса від СК “ПЗУ Україна страхування життя” пошкодження пальця руки, що привело до зриву нігтьової пластини, відшкодовується 2-ма % від СС, тобто застрахована особа (ЗО) отримає виплату у розмірі 5 653 грн. 36 коп. від 282 668 грн.

Якщо знову взяти за основу попередній розрахунок зі страховою сумою 282 668 грн., то при настанні смерті застрахованої особи у результаті нещасного випадку вигодонабувач отримає подвоєну СС – 565 336 грн. + ДІД, нарахований на момент настання події. Безумовно, гроші не можуть втішити гіркоту від втрати близької людини, але отримання такої виплати може хоча б тимчасово позбавити від фінансових проблем його близьких, особливо, якщо застрахований чоловік був єдиним годувальником, який приносить дохід у сім’ю.

Отже, на відміну від ризикового страхування життя, у накопичувальному – гроші, які клієнт платить за страховку не згоряють і по закінченню терміну дії договору СК виплачує їх клієнту з ДІД (%), не залежно від того, чи були в клієнта страхові випадки і виплати по них чи ні. І це великий плюс у порівнянні зі звичайною страховкою.

Як розраховується страхова сума?

Розглянемо, які основні фактори впливають на розмір страхової суми:

- Сума щорічного внеску – чим більший страховий платіж, тим вища СС. Тобто, чим більше Ви готові інвестувати до СК, тим більший розмір страхового захисту надає Вам компанія;

- Вік клієнта (застрахованої особи, страхувальника) – чим молодша людина, тим вища буде його СС. Кошти клієнта при надходженні до СК поділяються на 2 фонди: ризиковий та накопичувальний. Якщо клієнт досить молодий, його накопичувальна складова буде переважати над ризиковою, оскільки ймовірність серйозних захворювань і травм значно нижча, ніж у людей похилого віку. Логічно, чим старше стає людина, тим вона більш схильна до появи різних захворювань і в цьому випадку, навпаки – відсоток резервування до ризикового фонду, з якого здійснюються виплати за страховими випадками, буде вищий, а СС менша. Загалом, чим людині менше років, тим дорожче оцінюється її життя. Висновок простий – оформлення накопичувального поліса страхування у молодому віці є вигіднішим для клієнта;

- Стать клієнта – тарифи для чоловіків і жінок різні. У жінок СС вища, ніж у чоловіків такого ж віку, оскільки за статистикою життя чоловіків більш схильне до різних ризиків;

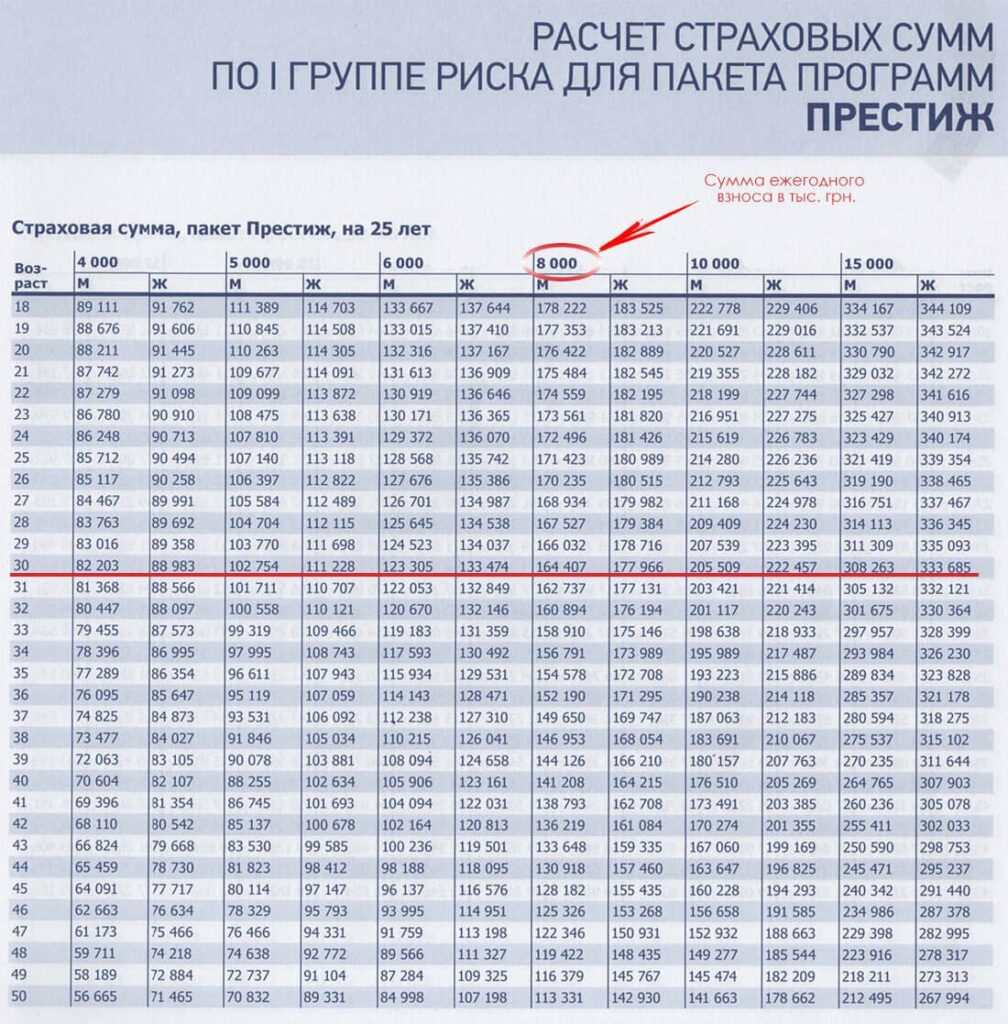

Розглянемо на прикладі реальної програми накопичувального страхування «Престиж» від СК “ПЗУ Україна страхування життя” наскільки відрізняються СС в залежності від розміру щорічного внеску, віку та статі людини:

Як видно з цього малюнка, СС наприклад, у чоловіка (Ч) у 20 років при щорічному внеску 8000 грн. буде дорівнює 176 422 тис. грн. У жінки (Ж) такого ж віку – 182 889 тис. грн. Якщо внесок залишити колишнім, але вік людини вже 30 років, то СС для чоловіка знизиться до 164 407 тис. грн., а для прекрасної статі до 177 966 тис. грн. Також можна проаналізувати зміну величини СС в залежності від розміру внеску.

- Стан здоров’я, якщо страхувальник не має серйозних проблем зі здоров’ям, то СС буде максимально високою. Але якщо у клієнта на момент укладення договору накопичувального страхування вже присутні серйозні хвороби, травми і т. д., СК має право зменшити стандартну СС для його віку. Або взагалі відмовити такому клієнту в оформленні страховки, залежно від тяжкості хвороби, оскільки ризик, що його життя обірветься у будь-який момент, може бути дуже високий;

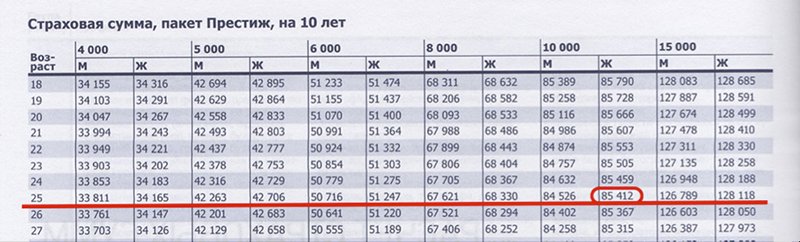

- Термін страхування – чим довше термін страхування, тим вище СС. Тобто, чим на більш тривалий термін клієнт довіряє СК свої заощадження, тим більший розмір СС надає СК. Порівняймо на прикладі (пакет «Престиж» від СК ” ПЗУ Україна страхування життя») терміни страховки на 25 років і на 10 років:

Отже, при ідентичних умовах страхування і віці, оформляючи поліс на 25 років, жінка отримає СС 226 236 грн. якщо її щорічний внесок дорівнює 10 000 грн. А оформлений поліс терміном всього на 10 років, дасть їй СС набагато менше – 85 412 грн, хоча розмір щорічного внеску буде той же.

Очевидно, що вигідніше укладати більш довгостроковий договір накопичувального страхування.

- Обрана програма страхування і ризики, які вона покриває – чим менше ризиків включено до страхового полісу, тим вища СС.

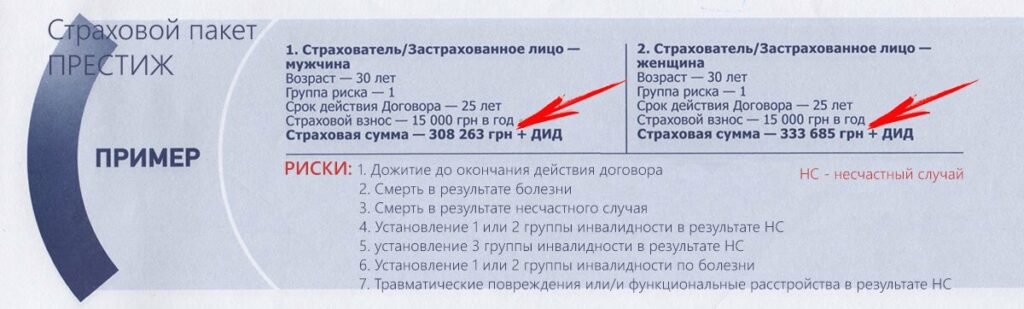

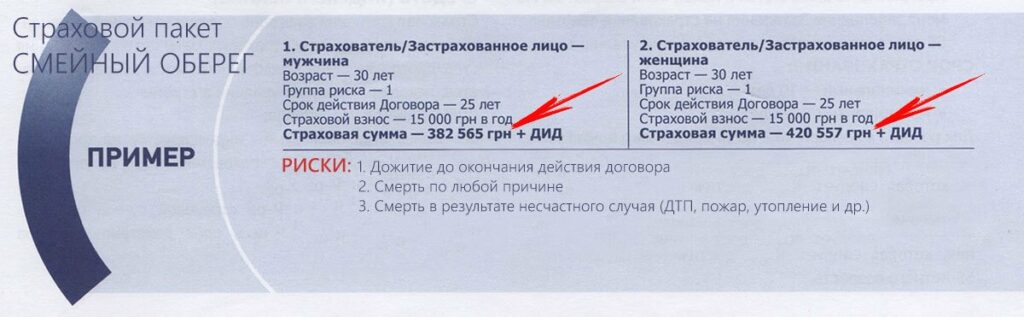

Порівняємо різні пакети страхових накопичувальних програм СК «ПЗУ Україна страхування життя»:

Як бачимо, СС значно відрізняються при однаковому терміні страховки, віці клієнта та сумі щорічного внеску, оскільки у першому варіанті програма покриває 7 видів ризику, а у другому тільки 3.

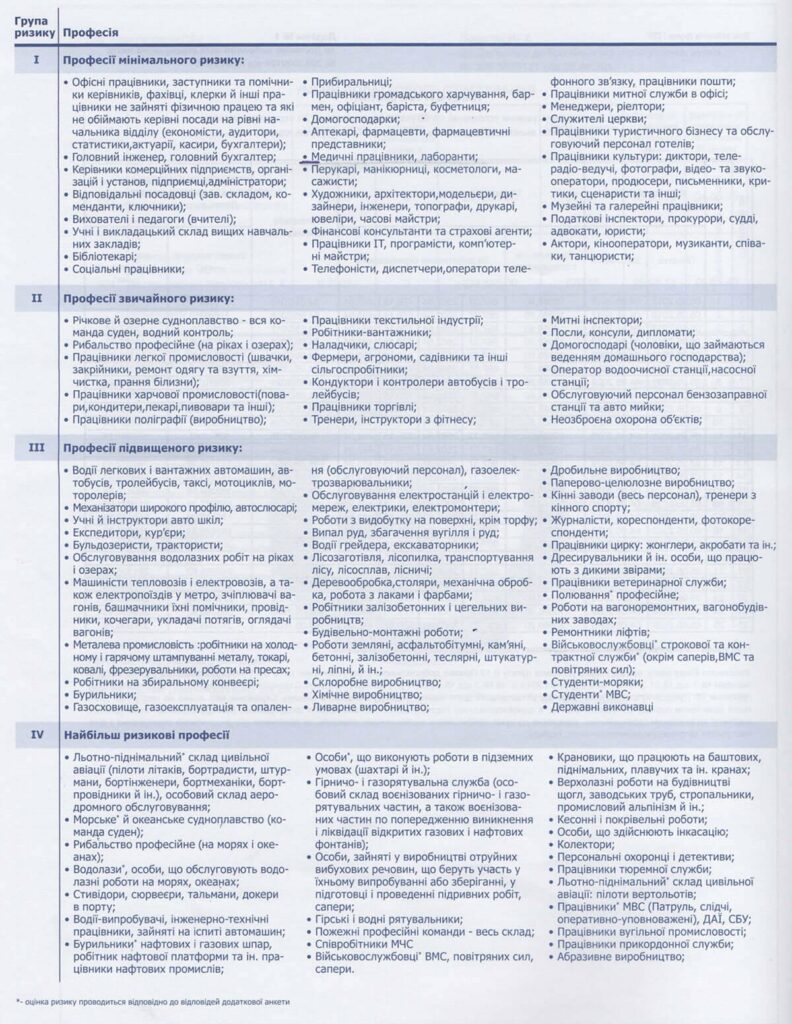

- Професія клієнта – існують різні групи професійних ризиків; чим небезпечніша робота Клієнта, тим СС буде меншою і навпаки. Очевидно, що офісний працівник схильний до ризику отримання травми набагато менше, ніж наприклад військовослужбовець або шахтар і, звичайно ж, це враховується СК перед прийняттям рішення про розмір СС. Приклад класифікації ступеня ризиків залежно від професії від СК «ПЗУ Україна страхування життя»:

- Також, на розмір страхової суми можуть вплинути хобі людини. Тобто він може бути простим менеджером (1 група ризику), але при цьому займатися парашутним спортом або боксом і природно ступінь ризику отримання травми значно підвищується. Розраховуються страхові суми на підставі статистики частоти настання страхових випадків. У різних СК вони можуть відрізнятися для однієї і тої ж особи при однакових умовах.

Додатковий інвестиційний дохід (ДІД). Що це таке і звідки він береться?

Що ж таке ДІД? Це додатковий бонус у грошовому виразі, який клієнт (застрахована особа) отримає у кінці терміну дії договору накопичувального страхування життя, окрім своєї гарантованої страхової суми, розмір якої вказаний у полісі.

Проще кажучи, це відсотки, нараховані на кошти клієнта, які він вносив до СК за весь період дії договору. Такий прибуток і називається додатковий інвестиційний дохід (ДІД). Інвестиційний рахунок клієнта починає формуватися з 3-го року дії накопичувальної програми страхування. З цього моменту на грошові вкладення застрахованої особи СК нараховує бонус за схемою, схожою на складний банківський відсоток.

Тобто, кожен рік прибуток нараховують на загальну суму внесків клієнта за попередні періоди + на суму інвестиційного доходу, нарахованого за попередні періоди. Такий алгоритм дозволяє клієнту примножити свої накопичення у 3-4 рази і більше.

Повернемося до нашого прикладу розрахунку від СК ПЗУ «Україна страхування життя»:

Як бачимо, щорічний внесок 12 000 грн., термін страхування 25 років, сума особистих накопичень за весь період страхування дорівнює:

12 000 грн.*25 років = 300 000 грн.

СК наводить приблизну суму, яку отримає клієнт до кінця терміну дії договору 1 075 435 грн. Давайте порахуємо, у скільки разів це перевищує суму особистих накопичення клієнта:

1 075 435 грн./ 300 000 = 3,58 разів

Непоганий результат, враховуючи, що СК бере за основу незмінну величину щорічного внеску та стабільний % інвестиційного доходу. За фактичними даними за останні кілька років інвестиційний прибуток СК за накопичувальним страхуванням життя перевищував позначені 15%. Якщо врахувати, що у клієнта є право збільшувати свій страховий внесок, а також застосовувати індексацію, то відповідно, скориставшись цими опціями, застрахована особа ще більше збільшить кінцеву суму свого прибутку (ДІД).

Звідки береться ДІД і яких розмірів він може бути?

СК отримує прибуток, інвестуючи гроші вкладників у фінансові інструменти та галузі економіки, строго регламентовані законодавством України. Іншими словами, щоб захистити гроші клієнта від фінансових струсів у майбутньому, СК не мають права інвестувати кошти у ризиковані напрямки. Відповідно до Закону України (ЗУ) “Про страхування” СК, що мають ліцензію на здійснення накопичувального страхування життя, зобов’язані розміщувати кошти з урахуванням безпеки, прибутковості, ліквідності та диверсифікованості

Досягається це розміщенням в активи таких класичних категорій інвестицій як::

- банківські вклади (депозити). Банк повинен мати високий кредитний рейтинг за національною шкалою;

- нерухомість;

- акції, облігації, іпотечні сертифікати;

- цінні папери, емітовані державою;

- певні сфери економіки держави;

- банківські метали тощо.

З усього вищенаведеного, найголовніше, що потрібно розуміти клієнту, який бажає придбати поліс накопичувального страхування життя – це те, що страхові інвестиції надійні! Точне значення ДІД (відсоткового прибутку) наперед жодна СК Вам сказати не зможе, оскільки його розмір залежить від успішності результату інвестиційної діяльності СК за рік і відповідно цей показник щороку змінюється.

Але стаття 9 ЗУ ПРО страхування» свідчить, що інвестиційний дохід застрахованої особи ділиться на 2 частини

- Гарантована величина інвестиційного доходу, яка обов’язково вказана у договорі накопичувального страхування життя, розміром не більше 4% річних. Тобто, це той дохід, який клієнт отримає додатково до своїх накопичень у кінці терміну дії поліса за будь-яких обставин незалежно від результатів прибутковості або навпаки, збитків СК. Фінансові інструменти можуть бути різними за надійністю та прибутковістю і тут клієнту важливо розуміти, що до найбільших ризиків втрати грошей схильні саме ті, які можуть принести більш високий прибуток. А оскільки накопичувальне страхування належить до найбільш надійних інструментів заощадження коштів, то порівняно невеликий відсоток гарантованого прибутку обумовлений, перш за все, безпекою.

- Друга складова це власне і є ДІД, бонус від СК, який вона заробила для клієнта шляхом грамотного та ефективного розміщення страхових резервів.

Як СК розподіляють зароблений за рік прибуток?

Зрозуміло, що страхові компанії – це не благодійні фонди і безкорисливо працювати виключно на благо клієнта не є їхньою метою. Звичайно ж, отримання доходу для себе їх дуже цікавить. Але якщо Ви думаєте, що отримавши прибуток за результатами року СК може розпоряджатися ним, як їй того хочеться, наприклад, левову частку собі, а що не шкода розподілити між вкладниками, то Ви помиляєтеся.

Це питання також жорстко регламентується нормами ЗУ «Про страхування», за яким СК має право залишати собі не більше 15% прибутку, отриманого від своєї інвестиційної діяльності. Таким чином, решта 85% розподіляються між клієнтами, які власне і є власниками інвестованих коштів. Крім того, закон зобов’язує СК щорічно письмово повідомляти власників страхових програм про суму, накопичену на рахунку клієнта і нараховані відсотки на поточний момент.

Що важливо, після того як клієнтові повідомляють суму його заощаджень з процентним прибутком, СК вже не має права змінювати цю величину і зобов’язана виконати всі зобов’язання перед клієнтом. Це є черговим фактором, що підтверджує надійність програм накопичувального страхування.

Прибутковість накопичувальних програм у порівнянні з банківськими депозитами

Багато хто може сказати: «Навіщо мені ця накопичувальна страховка? Краще я оформлю депозит у банку. Це якось звичніше і відсотки більше». Давайте розберемося, де ж умови вигідніші? На даний момент у переважної більшості жителів нашої країни існує думка, що накопичувальні програми мають набагато нижчу прибутковість, ніж банківські депозити.

Насправді це досить спірне питання. По-перше, різниця у способі визначення величини процентної ставки.

Банківський депозит часто має фіксований відсоток прибутку, який спочатку прописується в договорі і є незмінним. І клієнти, в основному, вибирають цей вид вкладів, оскільки їм не потрібно переживати з приводу своїх заощаджень. Клієнти можуть бути впевнені, який дохід вони отримають, незважаючи на будь-які коливання на фінансовому ринку.

Але в цьому випадку приріст накопичувань є обмеженим, навіть якщо банк інвестував вигідно кошти вкладників і отримав більш високий відсоток прибутку, клієнтові все одно виплачується тільки та частина, яка вказана у договорі. Є таке поняття як плаваючий відсоток по депозитах. Що це означає? Клієнт фактично не має гарантій стабільного рівня доходу, тому що його процентна ставка прямо залежить від ринкових складових: ціни на золото, валютних котирувань, рівня ставки рефінансування тощо.

При оформленні такого виду банківського вкладу у клієнта є можливість заробити набагато вигідніше, ніж при фіксованому відсотку, але і в той же час, велика ймовірність зазнати чималих втрат. клієнту можуть надати вибір, до якого індикатора буде прив’язана його процентна ставка за депозитом (курс валют, ціна на золото і т. д.). Відповідно, залежати його дохід буде від того, як поводяться ці фінансові показники на ринку.

Даний вид вкладів наші банки пропонують нечасто, оскільки це більш складний банківський продукт і самим популярним залишається усе ж таки депозит з фіксованою ставкою. Адже далеко не всі клієнти вміють добре орієнтуватися в ситуації на фінансовому ринку, аналізувати та прогнозувати зміни різних котирувань, курсів, індексів і прибутковість за ними.

У накопичувальних програмах страхування життя підсумковий відсоток прибутковості ДІД не обмежений будь-яким кінцевим значенням. Він визначається раз на рік за результатами ефективності інвестиційної діяльності СК і цілком може перевищувати прибутковість від поточних ставок на депозити в банках.

При цьому, вкладнику не потрібно бути фінансовим аналітиком, відстежувати та вникати у всілякі поняття волатильності* (Волатильність (Мінливість, англ Volatility) – це статистичний показник, що характеризує тенденцію мінливості ціни. Волатильність є найважливішим фінансовим показником в управлінні фінансовими ризиками, де являє собою міру ризику використання фінансового інструменту за заданий проміжок часу) та інші параметри з незрозумілими назвами, які впливають на фінансові ринки. За нього це зроблять спеціально навчені люди, тобто експерти СК. Підводячи підсумок, можна сказати, що СК, які займаються накопичувальним страхуванням життя (лайфові СК, від англ. life – життя) заробляють не на клієнтах, а для клієнтів. І головна мета накопичувальних полісів все ж не надприбуток, а надійність збереження заощаджень плюс страховий захист клієнта. Але давайте перейдемо безпосередньо до цифр. Порівняємо прибутковість за накопичувальними програмами та банківським депозитам:

ДІД “лайфових” СК у гривнях в динаміці з 2005 по 2016 рік, %

| Назва СК | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | Середній показник 2009-2016 |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| PZU Україна Страхування Життя | 8,29 | 12 | 15,18 | 15,28 | 18,94 | 14,42 | 12,82 | 18,5 | 18,33 | 19,61 | 20,21 | 16,78 | 17,45 |

| МетЛайф (Аліко Україна) | 14 | 12,18 | 12,23 | 14,26 | 17,56 | 18,5 | 17,5 | 17 | 13 | 13,16 | 15,01 | 13,17 | 15,68 |

| ТАС | 12,21 | 12,2 | 18,2 | 19,2 | 18,5 | 17 | 14,7 | 17 | 17,3 | 21 | 23 | 20,1 | 18,58 |

| Ейгон Лайф Україна (Фідем Лайф, Фортіс, з 09.2016 г. проданий ТАС) | 14,2 | 13,7 | 13 | 14,8 | 15,1 | 18,7 | 17,3 | 20,2 | 19,3 | 19,8 | 19,1 | – | 18,50 |

| Княжа Лайф Вієнна Іншуранс Груп (Юпітер) | 9,3 | 9,38 | 13,7 | 4 | 27,51 | 23,28 | 13,1 | 15,5 | 14,13 | 14,21 | 15,2 | 14,2 | 17,14 |

| АСКА-ЖИТТЯ | – | – | 13 | 13 | 13 | 13 | 15 | 17 | 22 | 22 | 22 | 21,5 | 18,9 |

| УНИКА-ЖИТТЯ | – | – | – | – | 11,3 | 17,9 | 14,9 | 16,1 | 14,9 | 17,4 | 17,4 | 14,9 | 13,74 |

| КД ЖИТТЯ | – | – | – | – | 17,4 | 18,3 | 13,2 | 16,2 | 19,5 | 22 | 19,2 | 19,7 | 18,19 |

Як бачимо, фактично за останній звітний 2016 рік цей показник знаходиться на рівні від 13,17 до 21,5% у найбільших та топових СК з накопичувального страхування життя в Україні.

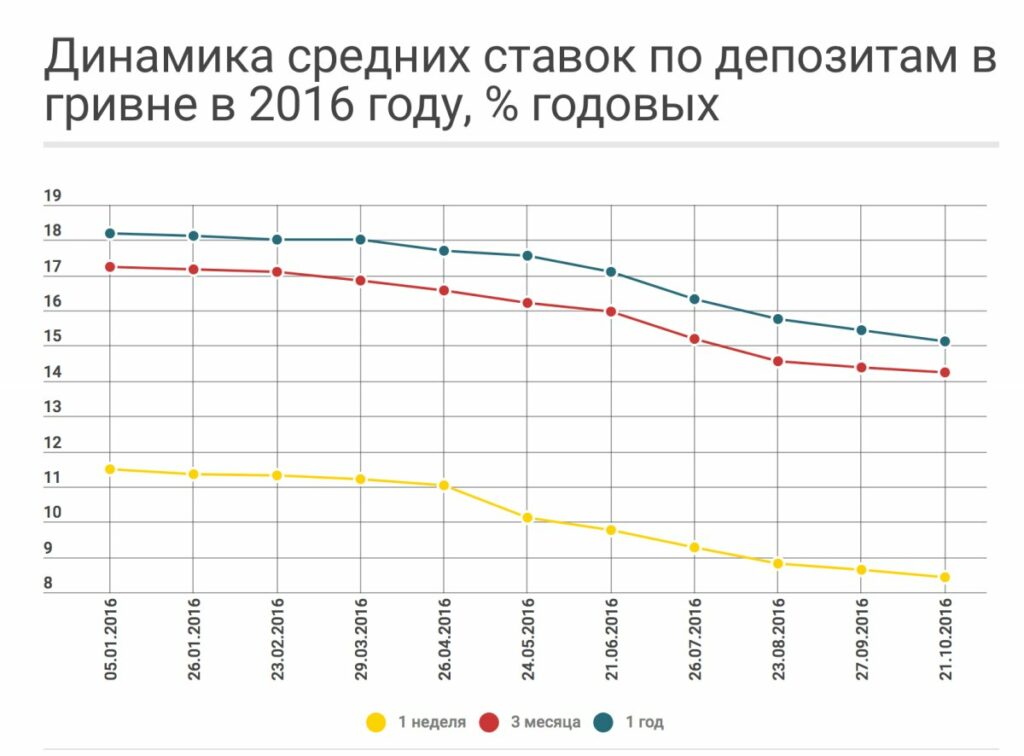

А як же ситуація із прибутковістю гривневих банківських депозитів у 2016 році? Весь рік спостерігалося падіння величини процентних ставок. Якщо на початку року у банках були умови, за якими можна було оформити депозит із 22-27% прибутком, то до кінця року ставки за вкладами у гривні впали приблизно до 11-17,5%.

Ця тенденція плавно перенеслася і на 2017 рік:

На даний момент ситуація така:

Який можна зробити висновок з цієї статистики? Виявляється, прибутковість за накопичувальними програмами страхування життя може бути не нижчою, ніж за банківським депозитом, а іноді навіть перевищувати його.

Як здійснюються внески до СК за накопичувальними програмами?

Зазвичай клієнта зобов’язують вносити платіж один раз на рік, але багато СК демонструють лояльність і на певних умовах можуть дозволити робити проплати, розбиваючи їх по півріччях, кварталах або навіть місяцях. Це пов’язано із тим, що мінімальна щорічна сума, яку повинен внести страхувальник, щоб придбати поліс накопичувального страхування життя складає в середньому від 4-5 тис. грн. і не у всіх є можливість відразу акумулювати необхідні кошти.

Також СК можуть надавати своїм клієнтам право на збільшення або зменшення розміру щорічного внеску у певних межах, у разі зміни їхнього фінансового стану, що дуже зручно. Окрім того, договором накопичувального страхування може бути передбачений захист реальної вартості грошових коштів, які клієнт вносить до СК, шляхом їхньої індексації.

Щорічно СК пропонує збільшити внесок на коефіцієнт, який розраховується з урахуванням рівня інфляції в країні. Це дозволяє зберегти гроші клієнта від знецінення. Якщо клієнт не бажає індексувати свій внесок, він просто продовжує платити колишню фіксовану суму. При обох варіантах, і добровільному збільшенні внеску та застосуванні індексації пропорційно збільшується страхова сума клієнта.

Якщо застрахована особа зменшує річний внесок, відповідно СС теж зменшується. Якщо клієнт не індексує платіж СС залишається колишньою. Валютою платежів стандартно виступає українська гривня, але деякі СК також пропонують доларові і єврові програми. Внесок приймається у гривнях за курсом НБУ і аналогічно в кінці терміну дії договору виплачується у гривнях за курсом НБУ на момент виплати. СК радять все ж оформляти страхові поліси у гривні. Було проведено порівняльний аналіз за 10-ти річними програмами аналогічних еквівалентних сум у гривні та доларі.

Підсумкові результати прибутковості за гривневими полісами виявилися вигіднішими, оскільки процентний дохід по гривні завжди більший, ніж у доларі та у довгострокових (10, 15, 20 років) вкладеннях це зіграло роль. Програми аналізувалися із урахуванням щорічної індексації внесків.

До того ж, не варто забувати, що основна частина населення отримує свій дохід у гривні і, оформляючи доларові накопичувальні програми, людина ризикує просто не реалізувати намічену кінцеву суму накопичень через нестабільність курсу долара та його можливі різкі стрибки.

Прикладом тому були знову ті ж 10-ти річні програми, коли частину клієнтів, які оформили доларові поліси за курсом 8 гривень за $1, втратили здатність надалі сплачувати свої внески при підвищенні курсу до 27 грн. і більше за 1$.

Право вибору, звичайно, завжди залишається за клієнтом – у якій валюті купувати собі накопичувальну страхову програму. Ніхто, навіть з найрозумніших і досвідчених фінансових аналітиків, не може дати настільки довгострокові прогнози, що буде із доларом та гривнею. При прийнятті рішення варто добре все зважити і подумати, який варіант буде прийнятнішим і вигіднішим саме для Вас.

Надійність

Але ось що ми ще не врахували, це питання надійності. Знову проводимо паралель депозити/накопичувальні програми страхування. Не секрет, що за останні роки віра населення у банківську систему України сильно похитнулася. Величезна кількість банківських установ були оголошені банкрутами і просто зникли з лиця землі, не виконавши свох зобов’язань перед вкладниками. Всі ми пам’ятаємо, величезні черги розлючених людей під дверима банків, що вимагають повернути їхні гроші. Але, на жаль, далеко не всім вдалося домогтися цього.

Ви можете сказати: “А як же фонд гарантування вкладів, який від імені держави зобов’язаний повертати вкладникам ліквідованих банків їх заощадження у розмірі до 200 000 грн.?”. Так ось, у 2016 році Фонд гарантування вкладів фізосіб (ФГВФО) відчував настільки вагомий брак коштів для виплати гарантованих сум за знеціненими депозитами, що довелося звертатися за фінансовою підтримкою до уряду. На такі вимушені заходи ФГВФО спонукало піти скорочення обсягу власних коштів на 70%. Активи ФГВФО впали за межу критично допустимої норми у 2,5% від усієї сукупності гарантованих депозитів.

Кабінетом міністрів України було прийнято рішення задовольнити прохання ФГВФО і дати кредит у розмірі майже 8 мільярдів гривень. Але судячи з усього цього було не достатньо, оскільки через масове банкрутство банків кількість вкладників, які сподівалися повернути свої депозити через ФГВФО, постійно збільшувалося. У результаті чого у 2016 році ФГВФО мав більш ніж 7 тисяч судових розглядів, основним предметом спору яких було незаконне визнання договорів по депозитних вкладах нікчемними і відповідно такими, що не підлягають компенсації. Не можна сказати, що пощастило і тим, хто домігся виплати належного відшкодування, оскільки розміри раніше розміщених в банках коштів часто значно перевищували гарантовану суму 200 000 грн. Багато клієнтів банків так і залишилися ні з чим, не дивлячись на суди і неодноразові мітинги з вимогою повернути свої заощадження.

За даними НБУ в Україні статус неплатоспроможності було присвоєно 88 банківським установам у період з 2014 по 2017 рік. За підсумком 81 фінансову установу з цього списку було направлено на повну ліквідацію.

На цьому питання про надійність банківських депозитів, можна вважати закритим. Прийшла черга розібратися зі страховими накопичувальними полюсами. “А які гарантії, що тут я не втрачу свої гроші?”- запитаєте ви. Почнемо знову зі статистики. Так ось, за всю історію існування лайфових СК, а це вже більше, ніж 200 років, немає жодного факту банкрутства СК, яка займається накопичувальним страхуванням життя! Можете перевірити самостійно, пошукавши інформацію у офіційних джерелах або мережі інтернет. Тобто, це означає, що ще жодна людина, яка придбала собі накопичувальну програму страхування життя, не позбулася своїх кровних заощаджень. І це величезний плюс у порівнянні з банківським депозитом.

На чому ж заснована така надійність і стабільність? Тут присутній цілий ряд факторів:

Жорсткий законодавчий контроль з метою захисту інтересів клієнтів СК (застрахованих осіб) та недопущення неплатоспроможності СК.

У чому це виражається?

По-перше, це починається ще на етапі створення СК. Згідно ЗУ “Про страхування”, мінімальний розмір статутного фонду СК, яка займається накопичувальним страхуванням життя, повинен дорівнювати сумі, еквівалентній 10 млн. євро згідно з валютним обмінним курсом української гривні. А це досить великі гроші. Якщо порівнювати зі страховими компаніями, які здійснюють інші види страхування (ризикові), то до них вимоги набагато нижчі, а саме – сума, еквівалентна 1 млн. євро згідно з валютними обмінними курсами гривні. Окрім того, законодавчим нормам повинні відповідати фінансові активи СК, статутні документи, технічні умови для надання послуг клієнтам та обліку фінансово-господарських операцій.

Далі, для реєстрації СК в реєстрі фінансових установ у Нацкомфінпослуг, законодавство висуває суворі вимоги до директора та головного бухгалтера СК, згідно з якими вони повинні мати спеціальний трудовий стаж, пройти курси підвищення кваліфікації, здати спеціальний іспит та не мати судимості. Обов’язково для реєстрації СК в реєстрі повинен бути наданий бізнес-план діяльності строком не менше, ніж на 3 роки. А після реєстрації, СК знову зобов’язана робити запит до Нацкомфінпослуг для того, щоб отримати ліцензію та реєстрацію у Державній службі фінансового моніторингу. Тобто, далеко не кожному бажаючому під силу отримати право займатися “лайфовим” страхуванням. І тільки ті, хто зміг виконати всі вимоги і пройти «сім кіл пекла» отримують безстрокову ліцензію на надання послуг з накопичувального страхування життя. Наголошуємо, що ліцензія видається безстрокова, тобто термін її дії не обмежений, що ще раз підтверджує надійність таких СК.

По-друге, СК по накопичувальному страхуванню життя щокварталу з боку держави (Нацкомфінпослуг) проходять аудит на предмет розподілу прибутку між вкладниками, сплати податків, а також з приводу формування резервного фонду (внутрішній фонд гарантування виплат). Плюс аудиторські перевірки міжнародними фірмами, які часто страхові компанії самостійно замовляють, щоб показати та довести свій надійний та стабільний фінансовий стан на міжнародному рівні. Банки ж піддаються державному контролю всього один раз на рік у якості перевірки сплати податку на прибуток.

По-третє, заборона для СК ризикових інвестицій на законодавчому рівні. Ми вже докладно розглянули це питання раніше.

По-четверте, платоспроможність «лайфової» СК повинна дорівнювати щонайменше 105%, тобто це означає, що СК зобов’язана бути здатна виплатити більше на 5%, ніж всі її сукупні зобов’язання за випущеними полісами. Таким чином, СК такого типу знаходяться під законодавчим державним контролем з моменту свого «зародження» і протягом усієї своєї діяльності.

Перестрахування – це ще один вкрай важливий складовий елемент надійності накопичувальних програм зі страхування життя.

«Лайфові» СК завжди мають кілька компаній-перестраховиків, яким вони передають частину ризиків (мінімум 2). Перестраховики, у свою чергу, також перестраховані. І так до нескінченності. Це виключає можливість невиконання зобов’язань перед вкладниками, оскільки компанія-перестраховик приймає на себе відповідальність за виплатами у тому випадку, якщо первинна СК не в змозі це зробити.

Історичний факт: система перестрахування повноцінно була задіяна лише кілька разів під час масштабних катастроф. Наприклад, у 1912 році при катастрофі “Титаніка” та після терактів в США 11 вересня 2001 року. Це ще раз підтверджує, що навіть якщо виключити перестрахування, «лайфові» СК ведуть свою діяльність дуже стабільно та надійно.

Якщо ж Ви маєте депозит у банку, тут не доводиться сподіватися на ряд перестраховиків. У разі визнання банку банкрутом, тільки фонд гарантування вкладів може відшкодувати суму обмежену 200 тисячами гривень за умови, що Ваш вклад не буде визнаний нікчемним і таким, що не підлягає відшкодуванню. І якщо Вам пощастить, то свої гроші Ви повернете. Може не відразу, може не одним платежем, може доведеться постояти в чергах, поборотися за право забрати своє ж, але надія є…

Право на грошові кошти клієнта. Вкрай важливо, що гроші клієнта, перераховані у рахунок сплати внеску з накопичувального страхування життя, не є власністю компанії-страховика і повинні бути відокремлені від іншого її майна.

СК згідно ЗУ «Про страхування» зобов’язана тримати кошти резервів із страхування життя на окремому балансі і вести їх окремий облік. СК не має права використовувати ці кошти для погашення будь-яких своїх зобов’язань, окрім тих, які належать до зобов’язань за договорами страхування життя.

Також вклади клієнтів (застрахованих осіб) не можуть бути включені до ліквідаційної маси у разі банкрутства СК або її ліквідації з інших причин і підлягають передачі до іншої СК за згодою клієнта або самому клієнту. Тобто, на відміну від банків, гроші клієнта зберігають свою недоторканність, не стають власністю СК і не належать їй. СК має право тільки керувати ними шляхом інвестування.

Податки

Отже, ми вже розглянули питання прибутковості банківських депозитів і накопичувальних страхових програм, але при цьому не врахували важливий фактор – це податки. Як же оподатковуються зборами доходи за такими фінансовими продуктами. Почнемо з банківських вкладів. До 2014 року все було безхмарно, процентний прибуток з банківського депозиту у повному обсязі отримував клієнт і не зобов’язаний був «ділиться» з державою.

Але з 01.08.2014 року були внесені зміни до Податкового кодексу України і на такі пасивні доходи податкова ставка тепер дорівнює 15%. Далі більше… З 2015 року податкове навантаження на доходи з депозитів підвищилося до 20%. Плюс до всього, додався ще один новий спосіб залізти до кишені клієнта-вкладника – всім полюбився «військовий збір», який склав 1,5%.

Таким чином, зі свого прибутку від банківського депозиту, громадяни зобов’язані були подарувати державному бюджету України 21,5%. З 01.07.2016 року і по сьогоднішній день доходи фіз. осіб, отримані від розміщення банківських депозитів, оподатковуються за 18% ставкою. Додаємо 1,5% військового збору і в підсумку величина, на яку потрібно зменшити свій прибуток, дорівнює 19,5%.

Тобто, що ж виходить? Ми приносимо до банку свої чесно зароблені заощадження, припустимо, відкладені із зарплати або доходу від підприємницької діяльності, з яких вже віддали державі всі належні податки і збори, оформляємо депозитний вклад з метою зберегти і хоч трохи заробити, а в результаті отримуємо друге коло оподаткування. Звучить якось не дуже.

Але, на жаль, такі сьогоднішні реалії. Шансів на те, що цей вид податку скасують – вкрай мало. Оскільки в Європейських країнах такий збір теж існує і подекуди (наприклад, в Австрії) доходить до 50% і оскільки Україна зараз взяла курс у напрямку Європи, то скоріше всього пасивний дохід у вигляді відсотків від банківського депозиту буде обкладатися податком завжди.

Як же йдуть справи із накопичувальними страховими полісами у цьому плані?

Чи чули ви такий вислів, як “податкова знижка” або пільга? Так ось, згідно з нашим законодавством, кожен офіційно працевлаштований платник податку на доходи фіз. осіб, має право отримати компенсацію від держави до 18% від своїх внесків за довгостроковими договорами накопичувального страхування життя (п. 166,3,5 ст. 166 розділу IV Податкового Кодексу України № 2755-VI від 02.12.2010 р.)

Погодьтеся, приємно – не тільки віддавати державі, а й брати щось натомість. Звичайно ж, люди, які працюють не за трудовою книжкою і отримують зарплату “в конверті” , не можуть претендувати на таку пільгу, оскільки податок зі своїх доходів вони не платять. Не гідні, на думку Податкового кодексу України, й ті особи, які займаються підприємницькою діяльністю. Вважається, що оподаткування для них і так оптимізовано. Усі інші офіційно працюючі громадяни, які мають договори довгострокового страхування життя, як то кажуть, welcome у відділення податкової служби, у якому ви перебуваєте на обліку.

Надати документи, необхідні для отримання податкової пільги, можна в такі строки:

- Якщо декларування доходів для Вас є обов’язковим – до 1 травня наступного за звітним року;

- Якщо подання декларації робиться на добровільній основі виключно для отримання податкової знижки – до 31 грудня року, наступного за звітним.

Наприклад, щоб отримати податкову знижку за страховими внесками, сплаченими Вами у 2017 році, потрібно пред’явити документи у Податкову службу до 31 грудня 2018 року. Причому повернути гроші Ви можете не тільки за себе, але і за членів своєї сім’ї першого ступеня споріднення (дружина/чоловік, діти, батьки), якщо Ви є страхувальником і вносите за них щорічні страхові платежі.

Важливо пам’ятати, що скористатися своїм правом на отримання податкової пільги Ви можете тільки в рамках зазначеного періоду, якщо не встигли, то на наступний податковий рік воно не переноситься! Таким чином, людина, яка регулярно оплачує страхові внески, може щорічно повертати собі податкову пільгу у сумі, визначеній актуальною податковою ставкою.

Пакет документів для оформлення податкової знижки за довгостроковим страхуванням:

- Паспорт

- ІПП (довідка про присвоєння ідентифікаційного номера)

- Довідка про заробітну плату, де повинна бути вказана сума нарахованої з/п, сума прибуткового податку, сума соціального внеску загальною сумою за рік

- Копія страхового полісу

- Копії чеків (квитанцій) за сплату страхових внесків за звітний рік.

- Документи, що підтверджують ступінь споріднення (свідоцтво про народження дитини, свідоцтво про шлюб), якщо клієнт є страхувальником когось із членів сім’ї

- Декларація про доходи

- Заява із реквізитами рахунку для перерахування відшкодування.

ЗАВАНТАЖИТИ ЗАЯВУ НА ПОДАТКОВУ ПІЛЬГУ

ЗАВАНТАЖИТИ ДОВІДКУ ПРО ДОХОДИ ЗА ФОРМОЮ 3

Завантажити форму податкової декларації про майновий стан і доходи, а також детальну інструкцію щодо її заповнення можна з цієї статті.

Які існують обмеження щодо суми податкової знижки?

Максимальна величина щомісячної податкової пільги не може перевищувати:

- розміру встановленого прожиткового мінімуму станом на 1 січня звітного року для працездатної особи, помноженого на коефіцієнт 1,4 та округленого до найближчих 10 гривень;

- розміру нарахованої з / п, з якого вирахували суму (ЄСВ) єдиного соціального внеску та соціальної податкової пільги.

Тобто, сума, сплачена за послуги з довгострокового накопичувального страхування у 2023 році за 1 місяць, яку враховують при обчислення податкової знижки для людини, яка платить за себе особисто, максимально складе 2470 грн. Якщо ж податкова пільга розраховується за договором на когось із членів сім’ї, то за основу обчислень береться тільки 50% цієї суми – 1235 грн. на місяць.

Які суми податків чекають клієнта при отриманні страхової виплати? Отже, згідно з податковим кодексом України (ПКУ) на сьогоднішній момент такі виплати обкладаються податком на дохід фізичних осіб (ПДФО) та військовим збором (ВС).

По закінченню строку дії договору накопичувального страхування або по досягненню застрахованою особою віку визначеного договором при отриманні ОДНОРАЗОВОЇ виплати:

| класифікація одержувачів виплат | ПДФО | ВЗ |

|---|---|---|

| • Якщо клієнт (незалежно від того, резидент він, або нерезидент) одночасно виступає і страхувальником та застрахованою особою в одному договорі, оподатковується сума, яка є різницею між розміром підсумкової страхової виплати і всіма внесеними страховими платежами. Простіше кажучи – нарахований за весь термін процентний дохід. | 18% | 1,5% |

| • Якщо застрахована особа та страхувальник – різні люди (наприклад, батько страхує свою дитину), то оподатковується 60% від всієї страхової виплати (сума одноразової страхової виплати зменшена на суму страхових премій, сплачених до 01.01.2004 р.). Незалежно від того, резидент отримувач, або нерезидент. | 18% | 1,5% |

| • При отриманні застрахованою особою інвалідності 1 групи страхова виплата податком не обкладається. | 0% | 0% |

По закінченню терміну дії довгострокового договору накопичувального страхування або по досягненню застрахованою особою віку визначеного договором при отриманні регулярних і послідовних виплат (ануїтетів):

| класифікація одержувачів виплат | ПДФО | ВЗ |

|---|---|---|

| • Особи до 70 років та повнолітні (резиденти), а також особа будь-якого віку нерезидент – 60% від суми страхової виплати оподатковується (сума одноразової страхової виплати зменшена на суму страхових премій, сплачених до 01.01.2004 р.). | 18% | 1,5% |

| • Особи, які досягли 70-річного віку та неповнолітні – страхові виплати не оподатковуються, якщо одержувач резидент. | 0% | 0% |

| • При отриманні застрахованою особою інвалідності 1 групи страхова виплата податком не обкладається. | 0% | 0% |

Виплати страхової суми за смертю застрахованої особи вигодонабувачам (спадкоємцям):

| класифікація одержувачів виплат | ПДФО | ВЗ |

|---|---|---|

| • Резидент першої лінії споріднення (чоловік/дружина, діти (навіть якщо усиновлені)), батьки. Не підлягає оподаткуванню. | 0% | 0% |

| • Резидент не 1-ї лінії споріднення. 2-а черга управі на успадкування належить за законом рідним братам і сестрам, бабусям і дідусям. 3-я лінія – рідні дядьки і тітки. І так далі. Податок стягується зі 100% страхової виплати. | 5% | 1,5% |

| • Якщо отримувач нерезидент – оподатковується 100% страхової виплати. | 18% | 1,5% |

Виплати викупної суми у разі дострокового розірвання страхувальником договору довгострокового страхування життя:

| База оподаткування | ПДФО | ВЗ |

|---|---|---|

| • Оподаткуванню підлягає вся виплачувана сума. | 18% | 1,5% |

Інші виплати:

| Наявність документів | ПДФО | ВЗ |

|---|---|---|

| • При наданні повного пакету необхідних документів податок не стягується. | 0% | 0% |

| • Якщо надано не всі документи – 100% виплати оподатковують. | 18% | 1,5% |

*Усі ставки та способи оподаткування вказані безпосередньо на поточний момент. Враховуйте, що дані можуть стати неактуальними при внесенні змін до Податкового кодексу України.

Як бачимо, зі страхових виплат за довгостроковим страхуванням життя держава, також як і з доходу за депозитами, не гребує «збирати данину» у залежності від персони одержувача. Але різниця в тому, що за наявності офіційного працевлаштування страхувальнику (клієнту) щорічно повертається податок ПДФО, чого не скажеш про податок з прибутку від банківського вкладу.

Плюси і мінуси накопичувальних страхових полісів

Для більшої наочності порівняємо страховий поліс із банківським депозитом і уявімо дані у таблиці:

| Банки | «Лайфові» страхові компанії |

|---|---|

| Надійність вкладів | |

| +/-Фонд гарантування вкладів – сума обмежена 200 000 грн. | +100% гарантія виплат. Перестрахування |

| Прибуток | |

| +Процентна ставка обмеженаІнфляція | +4% гарантованого інвестиційного доходу + ДІД за результатами рокуІндексація |

| Податкова пільга | |

| -Немає | +Є. Повернення подохідного податку |

| Державний контроль | |

| +Перевірка на предмет сплати податку 1 раз в рік | ++++Щоквартальна перевірка (4 рази на рік) на предмет розподілу прибутку між вкладниками, на предмет сплати податків, на предмет дотримання вимог законодавства з метою запобігання неплатоспроможності СК і захисту інтересів застрахованих осіб, заборона на здійснення ризикових інвестицій |

| Можливість вилучення | |

| -Ваші рахунки в банку можуть бути описані, заарештовані, вилучені, розділені | +Ваші заощадження не можуть бути заарештовані виконавчими органамиНе підлягають конфіскаціїНе підлягають розділу при шлюборозлучному процесі |

| Пенсійне забезпечення | |

| -По закінченню терміну дії депозиту клієнту виплачується сума його особистих накопичень плюс відсотки | +По закінченню терміну дії договору з накопиченої суми може бути сформована довічна пенсія за бажанням клієнта. Що має на увазі те, що навіть коли сума особистих накопичень буде вичерпана, СК зобов’язується виплачувати Клієнту щомісячно колишню суму до кінця його днів. |

| Наслідування | |

| +-У разі смерті клієнта виплата тільки накопичених коштів і тільки спадкоємцям за законом, не раніше ніж через 6 місяців | ++У разі смерті клієнта виплата всієї СС з %-ми та додатковими виплатами (якщо такі передбачені договором) особі або особам, зазначеним у полісі, як вигодонабувачі. В середньому виплата відбувається протягом 10 днів з моменту надання всіх необхідних документів |

| Страховий захист | |

| -Відсутній | +Окрім накопичення коштів, надається страховий захист життя і здоров’я |

Як бачимо, поліс накопичувального страхування має чимало позитивних моментів. А в чому ж мінуси? Спробуємо їх знайти. До одного з перших недоліків люди найчастіше відносять тривалий термін програми – 10 – 20 – 30 років і більше. Звичайно, чекати так довго не у всіх вистачить терпіння. Адже хочеться отримати все і відразу. Така людська природа. Але звідки взятися велику суму грошей, якої повинно вистачити на безбідне існування після виходу на пенсію, щоб прожити гідно ще ті ж 10, 20, а то і 30 років (кому як судилося)? Чи Ви все ще сподіваєтеся на світле майбутнє і те, що держава подарує Вам пенсію солідного розміру і Ви зможете ні в чому собі не відмовляти в старості? Якщо так, читайте докладніше у нашій статті ПРО ПЕНСІЙНУ РЕФОРМУ.

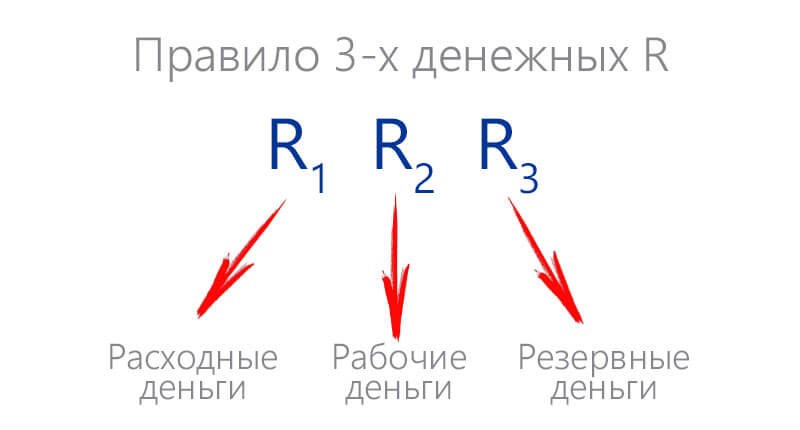

Якщо все ж Ви реально дивіться на очевидні речі, розуміючи, що дива не буде, якщо Ви не дитина чи онук олігарха і не претендуєте отримати величезний спадок, вихід один – самостійно невеликими посильними для Вас сумами протягом декількох десятків років створювати собі капітал, який в майбутньому забезпечить Вам фінансову незалежність. Так чинять у всіх цивілізованих країнах світу. Є таке поняття як «Правило трьох «Р» або світова формула грошей, при дотриманні якої людина завжди буде залишатися фінансово стабільною:

R1 – Витратні гроші – це гроші, які ми витрачаємо щомісяця на першочергові обов’язкові потреби: на харчування, одяг, послуги та інші споживчі витрати;

R2 – Робочі гроші – можна сказати, що це гроші, які приносять нам гроші. Це можуть бути Ваші вкладення у бізнес, рахунки на форекс, депозити або кошти, інвестовані будь-яким іншим шляхом. Робочі гроші мають 2 особливості: 1) вони приносять дохід; 2) вони найбільше схильні до ризиків. Тобто, завжди є ймовірність їх втратити.

І не менш важлива R3, – резервні гроші – це так звана «фінансова подушка безпеки», «заначка» або накопичувальні кошти. Вони створюються на «всякий випадок», як прийнято говорити, на випадок непередбачених обставин. А як показує статистика, такі обставини виникають періодично у всіх.

Навряд чи Вам вдасться втриматися від спокуси рано чи пізно не «потягнути» гроші «з-під подушки», якщо Ви збираєте їх таким чином, чи не витратити кошти, які Ви зняли з депозиту. І як тільки ви це зробите, що скоріше за все неминуче, всі мрії про світле безбідне майбутнє знову будуть нічим не підкріплені. Так от, 80% людей у світі зберігають свої резервні гроші у страхових компаніях. Тому що головним завданням цих грошей є збереження і саме СК можуть її забезпечити в довгостроковій перспективі.

Для того, щоб накопичити собі на більш-менш гідну старість фінансові консультанти рекомендують відкладати 10-15% свого доходу. Ця цифра особливо не вплине на Ваше благополуччя зараз, зате у майбутньому завдяки складному відсотку Ви можете стати цілком забезпеченою людиною. І чим раніше Ви почнете це робити, тим легше Вам це вдасться, тим меншими сумами потрібно буде відкладати.

Відповідно, чим старше ми стаємо, тим менше часу залишається для того, щоб накопичити необхідні кошти, відкладати доведеться вже великі суми. Головна помилка, яку допускають багато людей, це думки типу: «Почну відкладати з завтрашнього дня, з наступного тижня, місяця, зарплати …..», «Я ще занадто молодий….» і т. д. Так минає день, тиждень, місяць, рік, десять років, тридцять, а потім приходить вік, коли вже відкладати не з чого, людина не може працювати взагалі за станом здоров’я або не може працювати стільки, скільки міг раніше. Грошей починає катастрофічно не вистачати навіть просто на нормальне існування.

Потім наш мозок нагадує: «Гей, ти ж хотів відкладати!» І людина починає відкладати частку своєї, часто, мізерної пенсії, але вже не на гідне життя, а як кажуть старі «собі на смерть», тому що не хочуть обтяжувати своїх дітей, онуків або просто боятися, що у них не буде грошей на похорон…Як кажуть: «Сумно, але факт.»

Безумовно, довгий термін – це мінус. Але може він вартий того, щоб в результаті отримати пристойну суму, яка дозволить не залежати ні від держави, ні від родичів, у яких може й не бути можливості підтримати Вас фінансово?Як свідчить знаменита китайська мудрість: «найдовший шлях починається з першого кроку». Робити його чи ні – вирішувати тільки Вам.

Такими мінусами потенційні клієнти можуть називати роздуми на тему:

- невідомо, що взагалі буде з нашою державою, що може статися все що завгодно. «Це може працювати де завгодно, але не в Україні!»;

- інфляція може «з’їсти» всі заощадження;

- курс долара може піднятися і заощадження знеціняться і так далі.

Так от, згідно ЗУ “Про страхування” страхові компанії, що займаються страхуванням життя, не відповідають за зобов’язаннями держави, а держава – за зобов’язаннями СК. Це означає, що для СК не має значення, скільки разів змінюється влада в країні, хто президент і так далі. Гроші, вкладені Клієнтом у страхову компанію, не схильні до впливу “катаклізмів” в країні. СК при будь-яких обставин прагне вигідно їх інвестувати. Адже прибуток, який отримає СК – це не тільки дохід клієнтів, а й її дохід теж (15%). Це підтверджують вже закінчені і благополучно виплачені 10-ти і 15-тирічні накопичувальні програми в нашій країні.

Адже за цей період багато змін відбувалося в Україні і, як ми знаємо, не дуже позитивних для держави, але це ніяк не завадило «лайфових» СК виконати свої зобов’язання перед клієнтами. Що стосується інфляції і зростання курсу долара: ми вже згадували про індексацію платежів. Це дозволяє нівелювати знецінення заощаджень. До того ж, ДІД у довгостроковому періоді здатний помножити суму особистих накопичень у 3 та більше рази, що, скоріше за все, перекриє можливі втрати.

Так, без сумнівів, ризик є завжди. Ніхто не зможе спрогнозувати наперед, років на 10-30 зі 100% гарантією, який буде курс валют і наскільки знеціниться гривня. Але задайте собі питання: якщо Ви не купите собі накопичувальний поліс, щорічна інфляція кудись зникне, курс долара (євро) стане незмінно стабільним? Або ви впевнені, що заробите і накопичите самі більше, ніж в СК? Можливо, якщо вам визначено ідеальне життя без особливих проблем і це було б чудово. А якщо через травму або нещасний випадок ви, на жаль, не зможете більше працювати? Якщо у вашій родині трапитися трагедія, за що жити далі Вашим батькам, дітям? Ви впевнені на 100%, що з Вами вже точно нічого такого не станеться?

Для інформації трохи сумної, але реальної статистики: порівняно з іншими європейськими державами в Україні найвищі показники смертності людей, які не дожили до 60 років – кожен четвертий чоловік. А кожен десятий – не доживає до 35 років. Населення України щогодини скорочується на 80 осіб:

- Причина смертності № 1 – серцево-судинні захворювання (інфаркт, інсульт і таке інше.). 68% наших громадян помирає із цим діагнозом. За цим показником Україна посідає 2-е місце у світі.

- Причина №2 – РАК. В середньому кожен 10-й українець помирає саме від цієї недуги. Друге місце в Європі за темпами зростання кількості онкозахворювань. Понад 160 тисячам людей в Україні щорічно ставлять діагноз рак. 250 осіб щодня вмирають внаслідок цієї хвороби. Кожну шосту жінку і кожного четвертого чоловіка вражають злоякісні утворення.

- Приблизно 4% смертей займають хвороби травної системи, 2,3% хвороби органів дихання, 6,7%, інші захворювання.

- Щодня від вживання наркотиків помирає 300 осіб, на рік від тютюнопаління – 100 тисяч осіб, від вживання алкоголю – 40 тисяч осіб.

- За кількістю смертей від СНІДу (ВІЛ) Україна знову в ТОП – перше місце в Європі!!!

- Туберкульоз – друге місце у Європі.

- Значна частка смертності 6,3% припадає на зовнішні причини: нещасні випадки, ДТП, вбивства, самогубства, пожежі, утоплення та інше.

Наприклад, за смертністю на дорогах Україна також займає лідируючі позиції. У період з 2011 по 2016 рр. в Україні було зареєстровано 170 тис. ДТП з постраждалими особами, з них травмовані 209 тис. чол., загиблих – 26,5 тис. внаслідок умисного вбивства загинуло понад 2000 осіб і понад 700 осіб у результаті тяжких тілесних ушкоджень за 2016 рік. За даними на липень 2017 р. внаслідок пожежі загинула 951 людина, на серпень 2017 р. – 591 чоловік потонув.

Приблизна кількість людей, які на даний момент є інвалідами в Україні 4,8 – 4,9 млн. чоловік. Як ви вважаєте, люди, які отримали інвалідність в результаті травми або хвороби розраховували на це? Чи Думали вони, що всі їхні плани заробити, побудувати бізнес, кар’єру, бути фінансово успішними зникнуть в один момент і їм доведеться задовольнятися мізерною допомогою від держави?

Всі ми завжди тішимо себе думками, що «зі мною такого точно не трапиться» або взагалі не думаємо про це. Але, на жаль, це відбувається з кимось із нас щодня абсолютно несподівано, позбавляючи можливості забезпечувати себе, свою сім’ю і перетворюючи на жебраків, хворих, нікому непотрібних людей.

Саме в таких ситуаціях поліс накопичувального страхування життя може стати єдиним реальним джерелом гідної фінансової допомоги потерпілому або його рідним. Тому що, коли з людиною відбувається щось подібне, як би сумно це не було, не завжди навіть самі близькі люди готові підтримати і проявити турботу, а деякі просто не можуть.

Для багатьох людей принцип роботи СК за накопичувальним страхуванням життя невідомий або незрозумілий і розбиратися в цьому вони просто не хочуть. Тому, часто можна почути, як такі “розумники” називають СК черговою пірамідою. Природно, якщо з усієї інформації людина знає лише те, що потрібно кудись віддати певну суму грошей і через років так 10-30 він зможе щось отримати. Не будемо повторюватися знову, про надійність, гарантії, перестрахування, жорсткий державний контроль, ми вже розглянули це раніше. Щоб зрозуміти піраміда чи ні, відповідайте собі на питання: «Чи Знаєте Ви хоча б одну піраміду, за вклади в яку держава повертає громадянам податкову пільгу (18%)?”. З чого б це законодавство підтримувало наші інвестиції у сумнівні фінансові установи? Робіть висновок самі…

Негативним фактором, при прийнятті рішення «бути чи не бути», часто виступають умови дострокового розірвання накопичувального поліса страхування життя. У чому це виражається?

Отже, у разі, якщо клієнт виявляє бажання з якихось причин достроково розірвати договір страхування життя і забрати свої гроші, СК виплачує клієнту так звану ВИКУПНУ СУМУ.

Що ж це таке? Це сума, яка формується СК на випадок передчасного розірвання протягом усього терміну дії поліса і чим більше проходить часу з моменту укладення договору, тим більший відсоток своїх вкладень клієнт зможе повернути. Як Ви вже зрозуміли, не на будь-якому етапі можливо повернути повну суму внесених грошей. А саме, викупна сума відсутня в перші 2 або 3 роки дії поліса. Тобто, якщо клієнт захоче розірвати договір в цей період, то він взагалі не зможе забрати вкладені кошти, а просто втратить їх. СК змушена утримувати частину резерву внесків через необхідність компенсувати зростаючу збитковість страхових операцій, викликану погіршенням складу портфеля за рахунок дострокового розірвання частини договорів. Чому так відбувається?

Причини наступні:

- Страхове покриття (захист), що надається клієнту, повинно бути оплачено. Адже купуючи поліс, людина не просто накопичує собі кошти, а й є застрахованою від різних ризиків. І страхова сума, яка в десятки разів перевищує щорічний внесок клієнта, гарантовано виплачується при настанні страхового випадку. А страхові резерви формуються саме зі щорічних внесків.

- Всі витрати СК на оплату комісійних винагород агентам або посередникам, витрати на оформлення та ведення всіх операцій пов’язаних з обслуговування поліса також враховуються. І саме у перші 3 роки ці витрати максимальні. Така жорстка політика страховиків обумовлена абсолютно логічними причинами. Довгострокові накопичення (частіше всього у вигляді особистого пенсійного капіталу) – це серйозна справа, а не миттєва швидкоплинна примха і воно не повинно бути предметом для «гри». Тобто, коли людина приймає усвідомлене рішення і добровільно укладає договір накопичувального страхування строком на 10-20-30 і більше років, СК зі свого боку зобов’язується виконати всі зобов’язання перед клієнтом. Але і клієнт також зобов’язаний виконувати свої зобов’язання перед СК, у тому числі й дотримання графіку платежів до закінчення терміну дії договору.

І в разі, якщо Застрахована особа (Страхувальник, Клієнт) виступає ініціатором розірвання, згідно договірного права, він несе перед іншою стороною (СК) відповідальність за всі заподіяні втрати і збитки, які сталися або можуть настати у результаті такої дії. Викупна сума щорічно збільшується і стає приблизно дорівнювати усім внесеним раніше виплатам тільки ближче до кінця закінчення строку договору, коли сенсу розривати його вже немає, оскільки гарантована страхова сума із додатковим інвестиційним доходом в рази перевершує всі сплачені внески.

Звідси випливає, що для обох сторін, і для Клієнта і для СК, вигідніше за все, коли всі внески сплачуються своєчасно аж до настання години ікс, тобто до закінчення терміну дії договору. Для когось такий розклад може виявитися мінусом. Але з іншого боку це відмінний стимул для людини фінансово дисциплінувати себе і в підсумку досягти поставленої мети, не зірватися, не забрати і витратити свої накопичення. Оскільки це, як мінімум прикро і просто фінансово не доцільно – платити рік або 2 роки поспіль, а потім кинути і втратити ці гроші.

Такі жорсткі умови існують у всіх без винятку СК зі страхування життя, оскільки пріоритетом, перш за все, є збереження коштів клієнта, навіть подібними крайніми заходами. Важливо зробити обов’язкові проплати перші 3 роки, щоб не втратити все, а потім навіть якщо клієнт не зможе або не захоче платити чергові внески, є кілька варіантів, як вчинити. Наприклад, заморозити на деякий час договір за заявою, якщо проблема у складному фінансовому положенні, а після стабілізації ситуації продовжити платити за колишньою схемою.

При цьому, працювати не буде тільки страховий захист клієнта у той період, поки він не платить внески. А на гроші клієнта, які він вніс раніше, буде продовжувати нараховуватися інвестиційний дохід. По-друге, можна зменшити розмір самого внеску або розбити його по півріччях, кварталах або місяців, що полегшить фінансове навантаження. По-третє, зовсім не платити далі, а після закінчення строку дії договору забрати накопичену до припинення платежів суму з відсотками, які будуть на неї нараховані за весь час.

І ще одна з найпоширеніших причин відмови від покупки поліса накопичувального страхування життя – це «аргумент» клієнта – «ДОРОГО». Часто, коли страховий консультант розраховує потенційному Страхувальнику суму щорічного внеску, людина починає «давати задньої» під приводом, що це «дорого» або «у мене зараз немає грошей».

Для прикладу розглянемо річну вартість страховки у 5000 грн. Як думаєте ви, це дорого? Давайте порахуємо, яку суму потрібно відкласти у місяць:

5000 (грн.): 12 (міс.) = 416,67 грн.

А на день?:

416,67 (грн.): 30 днів = 13,89 грн.

14 гривень на день! Це багато? Це менше, ніж сьогодні коштує пачка сигарет або порція гарної кави або ще якась дрібниця, без якої ми цілком можемо обійтися, але навіщо-то витрачаємо на неї гроші, які у майбутньому можуть принести нам фінансову стабільність і захист. На заперечення “у мене зараз немає грошей” подумайте і дайте собі відповідь чесно, якби прямо зараз вам запропонували купити, наприклад, новий iPhone самої останньої моделі або автомобіль іномарку у відмінному стані всього за 5000 грн. і т. д. Швидше за все, ви б неодмінно знайшли ці гроші, навіть якби їх не було особисто у вас, ви б позичили у когось для здійснення настільки “вигідного” надбання.

Або інший приклад, більш сумний – якби (не дай Бог) Ви або хтось із рідних несподівано потрапили до лікарні з серйозною травмою і потрібні були гроші на лікування, Ви б знайшли кошти? Або теж відповіли, що немає грошей? Але ж, якщо є страховий захист з накопиченням, то ламати голову, де в таких ситуаціях брати фінанси не доводиться, ви законно отримуєте належну вам виплату від СК.

Проблема часто полягає не в тому, що дорого або грошей немає, а в тому, що людина просто не хоче, лінується, не усвідомлює, як важливо змусити себе почати накопичувати собі гроші на майбутнє – елементарна відсутність фінансової грамотності та дисципліни. Більшість хоче жити тут і зараз і не важливо, що буде завтра, як буде… Шкода, що в основному у всіх і виходить потім якось.

Ми, на жаль, готові витратити кошти на чергову новинку зі світу техніки або 5-у пару взуття, 21-е плаття і так далі, але не на захист свого життя і здоров’я. Своє життя, виходить, ми цінуємо набагато нижче, ніж матеріальні речі, які швидко втрачають свою цінність. Хоча кожен може просто трохи раціональніше розпоряджатися своїм бюджетом і відкласти собі на майбутнє. Адже, як кажуть страховики: «Поліс страхування життя купується не грошима, а мізками!» Головне захотіти.

Мабуть найпопулярніша причина відмови від придбання страховки – «не варто думати про погане і притягувати негативні події і вони не відбудуться».

Вірно, думати про погане ніхто не хоче, але скажіть тоді ось що – навіщо ми возимо з собою в машині завжди запасне колесо, аптечку; навіщо купуємо машину з наявністю подушки безпеки, яка спрацює в разі чого; навіщо дитині, яка йде кататися на роликах одягаємо каску, наколінники, налокітники і т. д.? Чи так роблять виключно люди постійно думають про погане? Очевидно, що ми хочемо підстрахуватися на той самий нещасний випадок. Так чому тоді розглядаючи покупку поліса ми думаємо не про захист, а про те що обов’язково станеться щось погане. Нерозумно, чи не правда?

Робити, чи ні? Як обрати компанію?

Ми розглянули основні плюси і мінуси накопичувальних страховок, які найчастіше обговорюють потенційні клієнти. Звичайно, приймати рішення робити або не робити, потрібно йому, його родині це чи ні, яким чином і де накопичувати заощадження, кожен вирішує для себе сам. Нашою метою було максимально доступно розкрити тему і висвітлити найважливіші моменти, щоб будь-яка людина розумів, що конкретно мається на увазі під цим полюсом і яку користь він може принести. Оскільки страхування життя в Україні, на жаль, у багатьох асоціюється просто з впарюванням страховок.

Звичайно, гіркий досвід минулих років, менталітет, недостатня фінансова освіченість заважають людям вірити і сприймати такі речі серйозно. А шкода, адже в усьому цивілізованому світі – це найбільш популярний і надійний інструмент довгострокових накопичень з додатковим захистом від ризиків пов’язаних з життям і здоров’ям людини. За допомогою «лайфових» страхових полюсів можна накопичити на велику покупку, освітц дитині та інше, але найчастіше метою є пенсійне забезпечення, що вельми актуально зараз і для українських громадян, особливо після прийняття нової пенсійної реформи в жовтні 2017 року.

Хто чув про це, то напевно вже знає, що зовсім скоро вже ніхто не буде питати хочете Ви чи ні, якщо Вам менше 35 років і Ви офіційно працевлаштовані, то держава за замовчуванням зобов’яже Вас мати особистий накопичувальний рахунок, де Ви самостійно будете збирати собі на пенсію. Чи варто чекати того, поки вас змусять відкладати примусово у якийсь черговий Державний або може приватний «кишеньковий» фонд? Або вже зараз вибрати для себе надійну страхову компанію, яка має багаторічний досвід роботи і хорошу репутацію, збирати там капітал і мати захист життя і здоров’я? Для тих, хто ближче схиляється до відповіді «ТАК», наведемо критерії, за якими фінансові консультанти радять вибирати «лайфову» страхову компанію.

Критерії вибору страхових компаній зі страхування життя:

- Чия? Кому належить? Краще зупинятися на міжнародній або європейській компанії з іноземним капіталом і вже відомим ім’ям, яка має право працювати на території України. При цьому, бажано, щоб компанією володіла група акціонерів, а не окремо взята особа. Це має на увазі, що можливість прийняття одноосібних рішень виключено.

- Історія, термін існування. Експерти рекомендують довіряти компаніям, час діяльності яких обчислюється не десятками, а сотнями років – 100-200 років на ринку. Про що це говорить? Це означає, що така компанія має колосальний досвід, що вона зуміла успішно подолати не одну міжнародну економічну кризу, включно із мінімум двома Світовими війнами. Тобто, компанія вміє грамотно управляти інвестиціями, має достатні резерви і зможе пережити можливі катаклізми і в майбутньому. Поцікавтеся також: ким була заснована компанія (її витоки), чи продавалася, чи перейменовувалася, якщо так, то з яких причин? Хто є (був) партнерами, перестраховиками, клієнтами? Можливо, ви почуєте ім’я великого підприємства або корпорації, яка всім відома, що дасть вам впевненості довіряти саме цій СК. Дізнайтеся, як довго СК працює безпосередньо в Україні? Чи були вже факти виплат по закінченню терміну договору 10-ти, 20-ти літніх програм?

- Умови пропонованих програм. Порівняйте, наскільки вигідні пропоновані відсотки по виплатах за страхові випадки, який гарантований відсоток інвестиційного доходу (за ЗУ «ПРО страхування не більше 4%, але СК може встановити і менший – 2% або 3%), які включені ризики, зручність здійснення платежів і т. д.

- Фінансові показники, рейтинги. Ознайомтеся із рівнем прибутковості СК за останні 5-7 років, розмірами та динамікою зростання її активів і т. д. Рейтинг надійності не варто вибирати нижче, ніж класу «А»(висока надійність). Проаналізуйте її позиції в рейтингах у порівнянні з іншими аналогічними компаніями. Особливо важливо, яке місце СК займає за здійсненими виплатами клієнтам. Оскільки не так значимий обсяг залучених коштів, тобто, скільки клієнти вклали грошей, а ось виконала СК зобов’язання перед застрахованими людьми і наскільки – вкрай принципово.

- Масштаби СК, перелік послуг, що надаються, страхових продуктів. З’ясуйте, у яких ще країнах працює СК, наскільки велика в неї мережа. Уточніть, чи може СК похвалитися лінійкою продуктів, розроблених для різних потреб клієнтів, або має тільки одну стандартну програму для всіх. Наявність вибору страхових програм для різних категорій споживачів, говорить про клієнтоорієнтованість СК і можливість підібрати умови, найбільш вдалі індивідуально для Вас. Наприклад: програми для дорослих молодих людей, дитячі програми, програми для людей старшого віку і т. д.

- Відклики. Почитайте, що пишуть експерти, можливо, знайдете оглядові статті про СК. Поцікавтеся, чи задоволені клієнти, які вже мають або мали досвід роботи з певною СК.

Але не забувайте, що не завжди можна повністю довіряти чужій думці. Часто буває так, що насправді, ті хто залишився всім задоволений, може і не поділитися позитивною інформацією. А ось, якщо людина зіткнулася з якою-небудь проблемою, вона, скоріше за все про це обов’язково розповість, причому виключно з позиції своєї правоти, хоча може бути сама винна у ситуації, що склалася. Але все ж ігнорувати відгуки не варто. Всі ці дані можна знайти у різних інтернет-джерелах, на офіційних сайтах СК або запитати особисто у фінансового консультанта, який займається питаннями страхування життя. З огляду на всі перераховані вище фактори, ви зможете вибрати для себе більш відповідну СК.

Коментарі

Шикарный текст. Очень много очень полезной информации! Спасибо. Пожалуй, лучшая статья на эту тему!

Спасибо большое за ваш отзыв

Я наполягаю, що це дуже важливо для всіх нас, особливо для тих, хто вже не може розраховувати на солідарну (державну) пенсію. Жалкую, що не знала про це раніше. Тепер треба встигнути надолужити упущене, бо вже 47. Страхую дітей, онука. Дивуюся, як багато хто, не розуміє важливості цього кроку. Що ж , важко побороти фінансову безграмотність. Хто ж її навчав нас? Молоді люди, яким зараз 20 і більше, повинні уже сьогодні дбати про своє “завтра”. Не відкладайте на потім, бо буде запізно.

Спасибо огромное за развёрнутое объяснение всех тонкостей и нюансов! Очень хорошая статья! Автору респект!

Спасибо! :)