ОСАГО (обязательное страхование автогражданской ответственности)

ОСАГО (обязательное страхование автогражданской ответственности) – вид страхования транспортного средства, который включает страховую защиту авто и здоровья пассажиров, пострадавших в случае ДТП. Данная страховка является обязательной для владельцев транспортных средств и гарантирует государственную защиту. Страховой полис ОСАГО нужно переоформлять сразу же после окончания его срока действия.

ОСАГО: действие и порядок получения

Наличие полиса ОСАГО позволяет потерпевшим получить от страховой компании возмещение ущерба, нанесенного в результате ДТП здоровью или личному имуществу. Выплата производится при наличии у виновника действующего полиса автогражданки.

С 1 января 2005 года в Украине действует закон «Об обязательном страховании гражданско-правовой ответственности владельцев наземных транспортных средств», запрещающий эксплуатацию легковых и грузовых автомобилей при отсутствии полиса страхования. Другими словами, владелец автомобиля не имеет права управлять своим транспортом, не имея полиса ОСАГО.

Для оформления полиса страхователю нужно предоставить такие документы:

- удостоверение личности заявителя – паспорт, ИНН;

- для юридических лиц – свидетельство о гос. регистрации предприятия;

- водительское удостоверение (права);

- регистрационное свидетельство транспортного средства (тех. паспорт);

- льготное удостоверение (для льготников).

❓ Является ли нарушением отсутствие полиса страхования? За невыполнение требований закона и управление автомобилем без полиса ОСАГО налагается штраф.

Освобождены от обязательного оформления этого полиса такие группы населения:

- участники боевых действий;

- инвалиды войны;

- инвалиды I гр., лично управляющие автомобилем либо присутствующие в момент управления.

❓ Нужна ли доверенность на управление транспортным средством, чтобы оформить страховку? Для получения полиса необходимо предоставить доверенность от владельца авто, но для управления ТС она уже не требуется. На сегодня в Украине действие полиса распространяется на одно транспортное средство и на любого водителя. Необходимость иметь при себе доверенность на управление ТС отменена в Украине еще в 2011 году.

Стоимость автогражданки в Украине в 2024 году

Для определения стоимости автогражданки в Украине в 2024 году используется так называемая база расчета стоимости, которая равна 180 грн. Стоимость страховки ОСАГО определяется индивидуально для каждого транспортного средства.

В зависимости от характеристик конкретного ТС базовая сумма умножается на коэффициенты, которые повышают цену или снижают ее. На итоговую стоимость полиса влияют такие факторы:

- город регистрации авто – чем крупнее населенный пункт, тем дороже в нем будет стоить автогражданка, поскольку страховых рисков в мегаполисе намного больше, чем в небольшом городе. Для Киева базу расчета стоимости нужно умножать на коэффициент территории 3,2-4,8; города-миллионники – 2,3-3,5; для жителей городов с населением от 500 тыс. до 1 млн – 1,8-2,8; от 100 тыс. до 500 тыс. – 1,3-2,5; до 100 тыс. – 1-1,6; зарегистрирован в другой стране – 2-4.

- тип транспортного средства – учитываются объем двигателя авто или мотоцикла (до 1600 см3 используется коэффициент мощности равный 1; 1601-2000 см3 — 1,14; 2001-3000 см3 — 1,18; более 3000 см3 — 1,82), грузоподъемность – для грузовых автомобилей, количество сидений – для пассажирского транспорта;

- частота и интенсивность использования авто – машина, задействованная в службе такси или службе доставки, будет находиться на дороге больше, чем автомобиль личного пользования, соответственно, будут различаться риски и вероятность наступления страхового случая (легковое авто физ. лица — коэфф. = 1, юр. лица — 1,1-1,4; автобусы, грузовые автомобили, и прицепы — 1; физ. лица такси или перевозчики багажа — 1,1-1,4, аналогично юр. лица — 1,1-1,5;

- наличие франшизы – удешевляет стоимость страховки;

- возраст и стаж водителя — до 22 лет возраст и до 3 лет стаж — коэфф. = 1,27-1,76; более 22 лет и более 3 лет стажа — 1-1,76;

- срок действия договора – долгосрочное оформление оказывается дороже краткосрочного (6 месяцев — коэффициент 0,7; 7 месяцев — 0,75; 8 месяцев — 0,8; 9 месяцев — 0,85; 10 месяцев — 0,9; 11 месяцев — 0,95; 1 год — 1);

- страховая афера – доказанная попытка обмана страховой компании (коэффициент может быть увеличен до 2);

- безаварийный стаж, так называемый Бонус-малус – 1 год — 1; 2 года — 0,95; 3 года — 0,9; 4 года — 0,85.

❗️ Итоговая формула расчета стоимости ОСАГО = базовый тариф * К1 (тип средства передвижения) *К2 (территория регистрации) * К3 (сфера эксплуатации) * К4 (стаж) *К5 (период эксплуатации) * К6 (случаи мошенничества) * Бонус-малус * Скидка для льготников.

Лимиты выплат по ОСАГО в 2024 году:

- 200 000 грн. по жизни и здоровью пострадавших;

- 100 000 грн. по имуществу потерпевших лиц.

Некоторые страховщики предоставляют услугу увеличения лимита выплат за дополнительную плату.

На сайтах многих страховых компаний можно воспользоваться калькулятором ОСАГО, который производит расчет стоимости полиса онлайн с учетом всех этих данных. Сумма, полученная с помощью калькулятора, будет приблизительной, но довольно близкой к итоговой стоимости. Чтобы рассчитать ОСАГО онлайн, нужно внести в соответствующие поля все необходимые данные о владельце и транспортном средстве. Чем больше информации предоставит страхователь, тем точнее будет предполагаемая сумма страховки.

Можно ли купить полис ОСАГО онлайн?

Со 2 февраля 2017 года в Украине законодательно появилась возможность получать электронный полис ОСАГО. Купить полис страхования можно через Интернет, оформив заявку онлайн. После этого, страховщик формирует договор и региструет номер полиса в базе данных МТСБУ. Затем владелец транспортного средства соглашается с условиями договора (акцепт).

Подтверждением заключения электронного договора ОСАГО является отправка клиенту электронного документа — визуальной формы страхового полиса.

Наличие электронного полиса ОСАГО в бумажном виде не является обязательным, но водителям рекомендуется распечатать его и показать сотрудникам полиции по требованию. Полиция, в свою очередь, имеет доступ к централизованной базе данных МТСБУ и в режиме онлайн может проверить страховой полис на подлинность.

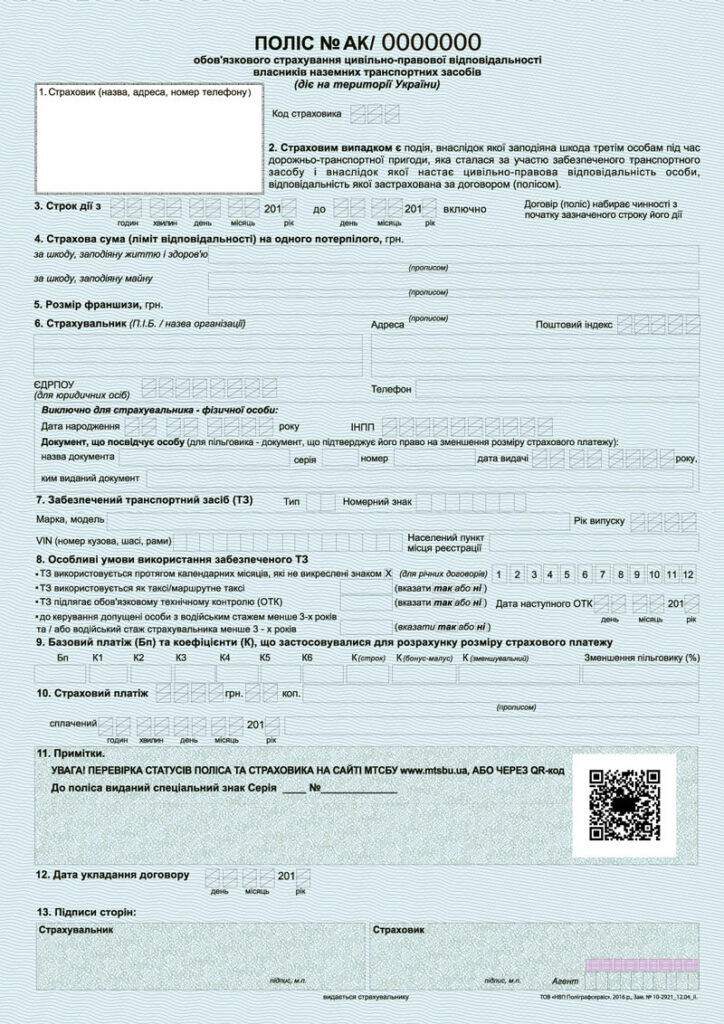

Образец электронного страхового полиса ОСАГО выглядит так:

❗️ При сканировании QR-кода должен открываться сайт МТСБУ (Моторно-транспортного бюро Украины) и реквизиты страховой компании.

Проверка полиса на подлинность

В последние несколько лет в Украине участились случаи махинаций с выдачей и использованием полисов страхования транспортных средств. В некоторых случаях владельцы авто решают сэкономить на страховке – учитывая, сколько стоит оформить ОСАГО в надежной страховой компании, они обращаются в непроверенные организации, которые выдают недействительные документы.

Варианты поддельных полисов могут быть такими:

- полис с измененными данными – например, о начале или конце срока действия;

- полис-двойник – при совпадении всех данных в документах на один и тот же договор обнаруживается 2 разных владельца;

- подделка полиса типографским способом, иногда – с совпадением реальной серии и номера документа;

- полис страховой компании, которая прекратила свою деятельность на рынке. В таких случаях страховщик обязан вернуть неиспользованные бланки в МТСБУ, но иногда они оказываются в руках недобросовестных агентов.

Полис страхования можно проверить по номеру с помощью интернет-ресурса Моторно-транспортного страхового бюро Украины. Бланк полиса ОСАГО – это документ строгой отчетности, имеющий свой индивидуальный номер, который не подлежит дублированию.

Получая новый документ, необходимо узнать у страхового агента серию и номер полиса, который он собирается выдать страхователю. Введя эти данные на сайте, можно узнать статус выдаваемого полиса. При проверке система должна выдать, что полис не был ранее использован. Статусы «утерянный» или «испорченный» указывают на мошеннические действия со стороны страхового агента.